Notas preliminares: publiqué este artículo en el blog de Francisco Ciutat (http://mismanosmicapital.blogspot.com.es) el pasado 27 de junio de 2017 , y a día de hoy tengo que hacer dos matizaciones, aunque he dejado el artículo intacto.

a) En primer lugar, debo reconocer que yo mismo no tengo muy claro hasta qué punto sería materialmente imposible, como afirma el economista Vincent Brousseau, que el BCE pueda reclamar a Italia 500.000 millones de euros como «prima de salida» en caso de «Itexit» con el argumento de que el Banco Central de Italia ya no podría emitir moneda en euros. Me pregunto qué es lo que impediría que esta «prima de salida» fuese pagada en liras italianas. Pero bueno, he de decir que en el momento de escribir en el artículo me basaba en las afirmaciones tajantes de Brousseau, que es alguien que sabe de lo que habla porque ha sido (y quisiera subrayarlo) un empleado del BCE, y por lo tanto es uno de los mayores especialistas que puede haber en el mundo sobre el euro, que al menos sea crítico con el mismo (y que distintos camaradas del PCE y PSUC ya conocen, puesto que fue invitado al Encuentro Internacional por la salida del euro celebrado en Barcelona los días 10 y 11 de Octubre de 2015. No obstante, es una cuestión en la que hay que profundizar, y me comprometo un día a escribir un día sobre el asunto cuando sepa algo más, porque es de extrema importancia: en el caso nuestro, la «prima de salida» del «Spexit», calculada en base lo que se explica en el artículo (saldos target + billetes de euro) es de la friolera de 400.000 millones de euros (es mayor que la de Grecia, ojo). Hay que ser muy conscientes, desde ya mismo, que esta es la cantidad que el BCE nos puede reclamar en caso de salida de la zona euro (independientemente de que después queramos o podamos pagar, de que paguemos parte o la totalidad, de que lo consideremos deuda odiosa, de que el BCE sea consciente o no que no lo podemos pagar, de en qué medida es jurídicamente posible, etc.)

b) En segundo lugar, en realidad el euro tampoco es una moneda común (aunque la prensa se refiera a menudo como tal, y de hecho las propias instituciones europeas hablan de «moneda común», como se puede ver en el siguiente enlace https://europa.eu/european-union/about-eu/money/euro_es). Técnicamente (y eso lo aprendí después), se trata de una «colección de monedas nacionales». ¿Esto cambia mucho al asunto? No, nada, y de hecho no es muy incorrecto, con el fin de ser más comprensible, el emplear el término de «moneda común», que tampoco (parece ser) está muy alejado de la realidad. Lo que es una certeza es que es una aberración emplear el término de «moneda única».

Quisiera aclarar en primer lugar que, pese a lo engañoso del título de este artículo, aunque el euro no fuese una moneda común (y fuese, como dicen muchos, una moneda única), aún así sería una moneda inviable, destinada irremediablemente a desaparecer, al igual que todas las monedas plurinacionales a lo largo de la historia.

Lo que ocurre es que, como pretendo demostrar en este artículo, el hecho de que el euro sea una moneda común es la raíz de las contradicciones que explican por qué va a estallar irremediablemente. Para ello me basaré en los análisis de Vincent Brousseau, responsable de cuestiones monetarias de la anti-europeísta Unión Popular Republicana de Francia, que ha trabajado durante 15 años en el Banco Central Europeo (BCE). Brousseau, que en el momento de entrar en el BCE era un europeísta convencido, dijo lo siguiente cuando fue interrogado sobre el euro el pasado 25 de marzo:

“Empecé a cambiar de opinión cuando comprendí que no había pueblo europeo, y que por lo tanto tampoco podía haber un estado-nación europeo […] Esto hizo que me fuera alejando del dogma europeísta, para terminar encontrándome en su opuesto contrario, que es la afirmación de la soberanía del Estado-nación Francia. Desde este punto de vista, el euro era un obstáculo técnico, porque la pertenencia de Francia al euro es una limitación de su soberanía […].

“…no me volví anti-euro porque tuviera defectos técnicos, sino porque limitaba y condenaba en última instancia la independencia de las decisiones de nuestro país. Pero evidentemente, el hecho de que el euro tenga defectos técnicos hace que sea más fácilmente refutable de lo que generalmente se cree. Entonces, saludo esta debilidad técnica del euro. Habría sido mucho más molesto para mí si el euro hubiese sido fabricado de manera sólida, lo cual no es el caso.”[1]

Moneda común, no única

Lo primero que es preciso explicar es que, contrariamente a lo que dicen la inmensa mayoría de responsables políticos y medios de comunicación (incluyendo a la izquierda alter-europeísta), el euro no es una moneda única. Se trata de una moneda común. Este detalle, que en apariencia parece no tener demasiada importancia, es en realidad decisivo.

Si el euro fuese una moneda única, entonces habría un único banco central que se ocuparía de emitir moneda para todos los países de la zona euro. Y sin embargo, todos los países han conservado sus bancos centrales: el Banco de España en España, la Banque de France en Francia, el Bundesbank en Alemania, etc.[2] En apariencia, los euros en la zona euro son idénticos, pero no es así: son jurídicamente diferentes en función de en qué país son emitidos.

Cuando ingresaron en la zona euro, los países que la componían conservaron sus monedas nacionales, pero éstas sufrieron una mutación: en el caso de España por ejemplo, en lugar de llamarse peseta, la moneda nacional pasó a llamarse euro, y se estableció que se intercambiaría a una tasa de cambio de 1=1 con los euros existentes en los países que habían pasado por el mismo proceso. Por lo tanto, en lugar de ser una moneda única, se trata de una colección de 19 monedas nacionales.

De esto se extrae la siguiente conclusión: si el euro hubiese sido una moneda única, habría sido igualmente inviable. Pero al mantenerse los distintos bancos centrales en cada país, la salida del euro y la vuelta a la moneda nacional se vuelven así un proceso inmensamente más fácil. Por eso algunos creen que Alemania impuso esta configuración del euro previamente a la firma del Tratado de Maastricht. Al no suprimir los bancos centrales, los alemanes optaron por un proceso que fuera fácilmente reversible. En una conferencia celebrada en 2014, Vincent Brousseau decía:

“Es posible salir del euro, porque el euro se construyó en base a un defecto. Y creo que este defecto obedece a un acto voluntario. Es decir, uno de los países fundadores del euro, al tener miedo del compromiso que adoptaba, exigió que hubiese una reversibilidad escondida […] Lo que se debería haber hecho para que el euro fuese prácticamente imposible de desmontar, es haberlo definido jurídicamente de forma monolítica, es decir, de forma análoga a como se hace en otros países, Suiza, Estados Unidos, Japón, etc., es decir, definir el euro como crédito sobre el Banco Central Europeo, de la misma manera que el yen es un crédito sobre el Banco Central de Japón, que el franco suizo es un crédito sobre el Banco Nacional de Suiza, o que el dólar es un crédito sobre la FED. Pero no es lo que se hizo.”[3]

De hecho, los alemanes saben hacer muy bien la diferencia: cuando las dos Alemanias se reunificaron en 1990, el marco de la RDA desapareció junto con su banco central, los alemanes empezaron a referirse al marco como die einheitliche währung (la moneda única). En cambio, cuando hablan del euro se refieren siempre a die gemeinsame währung.

Asimismo, el premio Nobel de economía Joseph Stiglitz –aunque sea un alter-europeísta que milita por “otra Europa”– tituló su libro sobre el euro: “The Euro. How a Common Currency Threatens the Future of Europe” (“El euro. Cómo una moneda común amenaza el futuro de Europa.”).

Sigamos. Hemos visto que los euros no tienen el mismo valor jurídico en función del país donde son emitidos. Si por ejemplo un ciudadano X tiene 100.000 euros depositados en una cuenta corriente en un banco español, estos 100.000 euros representan jurídicamente un “deber” o saldo acreedor garantizado por el Fondo de Garantía de Depósitos, que es un organismo complementario del Banco de España. ¿Qué significa esto? Que en caso de quiebra de un banco, dicho fondo se compromete a entregar la cantidad ingresada en el banco al titular de la cuenta en el momento de exigirlo. Este tipo de mecanismo se ha establecido para evitar que ocurra lo que pasó en los Estados Unidos durante el crack de 1929, cuando el dinero que los trabajadores estadounidenses tenían depositado en los bancos sencillamente desapareció.

Al ser el euro una moneda común, si ahora este mismo ciudadano X traslada sus 100.000 euros a un banco de Alemania, porque teme una quiebra del Estado español, o por cualquier otro motivo, estos 100.000 euros se convierten por arte de magia en un crédito sobre el Bundesbank. Allí reside el talón de Aquiles del euro.

¿Cómo funciona el euro?

Para comprender cuál es el defecto del euro, vamos a ver cómo funciona cuando se transfieren capitales de un país de la zona euro a otro. Vamos a ver primero cómo funcionaba cuando cada país tenía su propia moneda nacional, y después cómo funciona ahora.

a) Antes del euro

Para saber cómo funcionaba el antiguo sistema de monedas nacionales, vamos a poner el siguiente ejemplo. Imaginemos que un tal Sr. Papademos de Grecia quiera comprarle un coche Mercedes a un fabricante de Alemania, que llamaremos Sr. Schröder. El Sr. Schröder tiene una cuenta en un banco comercial, el Commerzbank por ejemplo, en una moneda nacional (marco alemán) respaldada por el Bundesbank. Por su parte, el Sr. Papademos tiene una cuenta en un banco, el Banco del Pireo por ejemplo, en una moneda nacional (dracma) respaldada por el Banco de Grecia.

Anteriormente, en esta operación intervenía el mercado de divisas. Ocurría lo siguiente: el señor Papademos pagaba el Mercedes en dracmas al banco comercial en Grecia, que a su vez cambiaba las dracmas por marcos en el mercado de divisas. Una vez obtenidos los marcos, el banco comercial en Grecia pagaba al banco comercial del Sr. Schröder en Alemania, que a su vez abonaba el dinero en su cuenta.

Todo este proceso estaba regulado por el mercado de divisas. Si por ejemplo la balanza comercial de Grecia con respecto a Alemania se volvía excesivamente deficitaria (al haber muchos Sres. Papademos que comprasen coches Mercedes u otras mercancías alemanas), la tasa de cambio de la dracma con respecto al marco bajaría en el mercado de divisas.

Otra diferencia con la situación actual, es que el Bundesbank no tenía mucho de lo que preocuparse, porque lo único que conocía eran los marcos alemanes. Estaba protegido contra una afluencia masiva de monedas de bancos centrales de Grecia, Italia, España, etc.

b) Con el euro

Con el sistema actual, el Sr. Schröder sigue teniendo una cuenta en el Commerzbank, en una moneda respaldada por el Bundesbank, y el Sr. Papademos sigue teniendo una cuenta en el Banco del Pireo, en una moneda respaldada por el Banco de Grecia. Esto no ha cambiado, precisamente porque el euro es una moneda común.

El Sr. Papademos sigue queriendo comprar un coche Mercedes. Pero esta vez no lo paga con dracmas sino con euros, que se puede cambiar de manera ilimitada a una tasa de cambio de 1=1, y por lo tanto el Banco del Pireo ya no tiene que pasar por un mercado de divisas: transfiere directamente el dinero en euros al Commerzbank en el que el Sr. Schröder tiene una cuenta.

Lo que ocurre es que los euros que transfiere el Banco del Pireo representan un crédito sobre el Banco de Grecia, enviado directamente a Alemania. El Commerzbank, al recibir estos euros (saldo acreedor griego), va a ingresar el dinero en la cuenta del Sr. Schröder. Pero al tener el Sr. Schröder una cuenta en Alemania, estos euros se tienen que convertir en crédito sobre el Bundesbank.

La consecuencia de ello es que el Commerzbank va a tener que pedir liquidez al Bundesbank en euros emitidos por el Bundesbank para poder ingresar en la cuenta del Sr. Schröder el dinero que le corresponde. El Bundesbank es quien va a tener que asumir el riesgo que antes asumía el mercado de divisas. De esta manera, va a ver cómo su balance se sobrecarga de créditos sobre el Banco de Grecia, o por decirlo de una forma más políticamente incorrecta, “créditos basura” (lo mismo vale para los euros provenientes de Italia, España, Portugal, etc.).

En el ejemplo que hemos visto, el déficit comercial de Grecia ya no es sancionado como ocurría con el antiguo sistema. Antes, cuanto más déficit comercial tenía Grecia, más bajaba la dracma en el mercado de divisas. Por consiguiente, había cada vez menos Sres. Papademos que podían comprar coches Mercedes, porque se volvían cada vez más caros a medida que bajaba la dracma. Este mecanismo permitía un cierto equilibrio.

Pero en el sistema actual, como el déficit comercial griego ya no es sancionado, es el balance de la Bundesbank quien se va a degradar progresivamente. Este es el motivo por el cual el funcionamiento del euro preocupa enormemente a los banqueros alemanes.

Milton Friedman, economista por el cual no tengo la menor simpatía, pero no obstante premio Nobel de 1976, dijo sobre esto unas palabras predictivas. El 7 de enero de 2002 –año en el que el euro hacía su aparición bajo forma fiduciaria– hacía las siguientes declaraciones al diario alemán Die Welt:

“El éxito del euro aún es incierto debido a la rigidez y los desacuerdos políticos que existen entre los doce miembros de la unión monetaria. Tras la desaparición de los tipos de cambio como mecanismo de adaptación, la pregunta es: ¿qué es lo que va a sustituirlo? […]

“…cuando se observa el grado actual de inflexibilidad entre los doce estados-miembros, es del todo plausible pensar que, dadas las condiciones actuales, se obtenga un aumento de las disensiones políticas más que una disminución de las mismas.

“Mi análisis económico demuestra que es muy dudoso que el euro sea un gran éxito. El Banco Central Europeo es responsable de doce estados, y es prácticamente imposible que los pueda satisfacer a todos.”

En realidad, Alemania está muy perjudicada por el funcionamiento del euro

Contrariamente a lo que la izquierda suele pensar, el euro no es un instrumento a la medida de las ambiciones hegemonistas de Alemania, sino al contrario algo de lo que el Bundesbank quisiera deshacerse lo antes posible. Remitámonos a los hechos.

El 30 de abril de 2011, en plena crisis del euro, el presidente del Bundesbank Axel Weber anunciaba a la cancillera Angela Merkel que deseaba dimitir de su cargo alegando “motivos personales”,[4] aunque fuentes especializadas saben que esta decisión fue tomada para protestar contra la política del BCE, que según él arrastraba a Alemania hacia un pozo sin fondo.[5] Pocos meses más tarde, el 9 de septiembre de 2011, el representante de Alemania en el BCE, Jürgen Stark, también dimitía para protestar contra la política del BCE, que según él conducía la zona euro hacia un desastre[6] (aunque Stark también alegó que dimitió por “motivos personales”, porque lo último que desean los alemanes es aparecer ante la opinión pública como los enterradores del euro).

¿Por qué estas dos dimisiones espectaculares en tan corto periodo de tiempo?

Pongámonos por un momento en lugar de los alemanes. Cuando hablo de “los alemanes” obviamente no me estoy refiriendo al pueblo trabajador (aunque en cierta medida también se podría), sino que hablo en abstracto de la sociedad civil alemana y en particular de sus élites políticas, financieras y económicas.

La prioridad máxima de las autoridades alemanas, conociendo además cuáles son los antecedentes de los años 20, cuando el marco alemán perdió valor hasta prácticamente desaparecer (acelerando así además el surgimiento del nazismo) es no hacer jamás peligrar el valor de la moneda que circula en Alemania. Para ello, el Bundesbank necesita mantener un balance sano y sólido, por lo que debe procurar limitar en la medida de lo posible la inyección de liquidez a otros bancos. Esta preocupación es algo que no concierne solamente a la Sra. Merkel, sino a muchos alemanes.

La Unión Europea (UE) es como un organismo aquejado de congestión cerebral, o un grave problema de circulación, puesto que cada vez que se inyecta liquidez dinero a un país de la llamada “periferia”, en muy pocos días el dinero vuelve a Alemania, Finlandia o Luxemburgo. Vamos a ilustrar esto con el siguiente ejemplo.

Imaginemos que un rico industrial griego lee la prensa financiera y se da cuenta de que las notas que las agencias de calificación ponen a Grecia son cada vez peores. Como tiene miedo de que Grecia entre en quiebra, transfiere 10 millones de euros que posee en el Banco del Pireo hacia una cuenta del Deutsche Bank. Así, los 10 millones de euros que tenía en una cuenta del Banco del Pireo se van a convertir en un crédito sobre el Bundesbank, que es considerado como uno de los bancos más sólidos del mundo. Si muchos capitales provenientes de Grecia se transfieren hacia Alemania, la consecuencia va a ser que el balance de la Bundesbank estará sobrecargado de créditos sobre el Banco de Grecia.

Pues esto es lo que está pasando. Y es inevitable, porque el principio de unión monetaria se basa en que una masa de dinero emitido por un banco central pueda cambiarse por otra con las siguientes condiciones:

a) una tasa de cambio fija (1=1),

b) que no haya límite de cantidad (y de hecho los tratados europeos se han encargado de garantizar la total libertad de movimientos de capitales),

c) que no haya ningún tipo de restricción para ello.

Para transferir euros de un país A a un país B, hace falta que el banco central del país B esté obligado a entregar euros emitidos por él (en nuestro ejemplo, el Bundesbank) a cambio de un crédito sobre el banco central del país A. Y esto es necesario, puesto que si el Bundesbank se negara a aceptar los euros provenientes de otro país, implicaría que los euros alemanes tendrían un valor mayor que los euros de los demás bancos centrales, con lo cual la unión monetaria ya no tendría sentido.

Vemos por lo tanto cómo se conjugan dos fenómenos:

a) por una parte el déficit comercial de varios países con respecto a Alemania (Grecia, España, Italia, Francia, etc.),

b) la voluntad de las grandes fortunas de Grecia, España, Italia, etc., de convertir sus activos en créditos garantizados por el Bundesbank. Cosa que sucede de manera no negociable y sin restricción alguna. Esta perspectiva representa un horror para los banqueros alemanes, porque supone un peligro de pérdida muy real para el Bundesbank. Y explica por qué el ministro de finanzas alemán Wolfgang Schäuble había tomado la decisión firme de expulsar a Grecia de la zona euro[7] (aunque esto contravenga los tratados europeos, pero esto es otra historia), cosa que no pudo ser porque Barack Obama le exigió que no lo hiciera.

Ahora, para proseguir con mi exposición, es preciso explicar lo que es un saldo Target, comúnmente llamado por la tecnocracia europea “Target 2”.

El sistema Target 2 es una plataforma integrada que registra y gestiona las transferencias de dinero de bancos centrales entre países de la zona euro, ya sea en el caso de inversiones directas o en caso de transferencias de depósitos, como en el ejemplo que hemos visto. Para que el lector comprenda bien lo que es, voy a hacer una metáfora.

Imaginemos que me voy de vacaciones a un lugar aislado de Galicia con un amigo, y que temo aburrirme, por lo que decido comprar un libro. Nos dirijimos hacia la librería del lugar en cuestión, escojo un libro, pero en el momento de pagar, mi tarjeta no pasa o me doy cuenta de que me he dejado el dinero en el hotel. Evidentemente, le pido un favor a mi amigo, diciéndole “paga por mí”. A regañadientes, mi amigo paga la suma de –por ejemplo– 20 euros, y ambos dos salimos a la calle. Yo llevo el libro debajo del brazo, y es propiedad mía, eso es incuestionable. Pero también es incuestionable que he contraído una deuda de 20 euros con mi amigo. Pues esta deuda es un saldo Target 2. Y ahora, para adaptar esta metáfora a la realidad, podemos figurarnos que yo soy el Banco de España y que mi amigo es el Bundesbank.

En la realidad de la zona euro, funciona de la siguiente manera: cuando el cliente de un banco decide transferir dinero de un país A hacia un país B, el banco comercial del cliente realiza la transacción transfiriendo reservas que posee en una cuenta del banco central nacional del país A (por ejemplo el Banco de España), y esta cantidad pasa a formar parte del pasivo de dicho banco central. Para compensar la variación de las reservas, se genera lo que se llama un saldo acreedor Target 2 en el activo del banco central del país B (por ejemplo el Bundesbank), mientras que se genera un saldo deudor en el balance del banco central del país A.

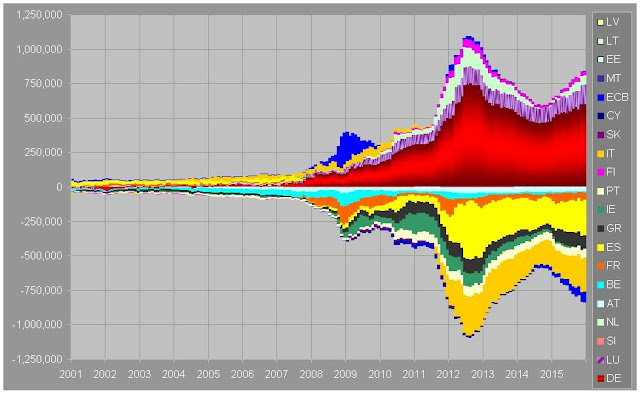

La siguiente gráfica refleja la evolución de los saldos deudores y acreedores Target 2, desde antes de la crisis hasta el año 2016. La suma de todos estos saldos es igual a cero, lo cual explica la igualdad simétrica entre las curvas que representan a países deudores y países acreedores.[8]

Como puede observarse, Alemania (en rojo), es con diferencia el país que posee la mayor cantidad de saldos acreedores. Después vienen Luxemburgo (violeta) y Holanda (blanco). Por el contrario, vemos que los países con la mayor cantidad de saldos deudores son Italia (amarillo anaranjado) y España (amarillo claro). Vemos que países como Francia (naranja) o Bélgica (fuscia) son deudores, pero han sido más bien prudentes. Con la crisis del euro, se alcanzó un pico en el año 2012, que luego se suavizó un poco. Pero desde el año 2014 ha vuelto a iniciarse una tendencia preocupante.

En los inicios de la construcción de la zona euro, los europeístas pensaron que estas sumas serían limitadas y que fluctuarían en un sentido y en otro, compensándose los saldos acreedores y deudores entre los países. Pero no ha ocurrido así: la situación actual es que algunos países son extremadamente deudores y otros son extremadamente acreedores. Y cuando las sumas alcanzan cierto nivel, nace un sentimiento de inquietud, tanto por parte de los deudores como de los acreedores. Y no solamente nace inquietud, sino rencor y odio. Esto hace imposible la construcción de un Estado-nación europeo.

Esta gráfica es lo que demuestra la ineluctable explosión del euro: si la tendencia se mantiene igual, llegará un momento en que toda la moneda central euro será emitida por el Bundesbank, pero una multitud de otros países tendrá acceso a la firma del Bundesbank. Esta situación no se puede sostener.

El concepto de “circularidad”

Este concepto, algo filosófico, pero muy sencillo de entender, es lo que nos va a permitir comprender por qué los alemanes están francamente preocupados por la evolución de los saldos Target 2. Porque efectivamente, uno podría pensar: “Si el Bundesbank es muy acreedor, eso debería gustarle, ¿no? ¿De qué se queja entonces?”

Se queja por la no admisión de la “circularidad”. Supongamos que un individuo A le debe a un individuo B la suma de 1.000 libras esterlinas, y que el individuo B desea ser pagado. Imaginemos entonces que le entrega al individuo A un reconocimiento de deuda firmado por él mismo, pero que el individuo A le “paga” devolviéndole el mismo documento u otro que diga lo mismo. ¿No sería eso una estafa? Pues a esto se llama “pago circular”, y no es aceptable, excepto en un caso: cuando el documento donde aparece escrito el compromiso de dar al portador del mismo la cantidad de dinero indicada está firmado por el director del banco central del país en cuestión. Y eso es un billete de banco.

Por ejemplo, si yo soy el Banco Nacional de Suiza, y el lector acude a mis oficinas con un billete de 1000 francos suizos, puedo “pagarle” entregándole otro billete de 1000 francos suizos. Haré una transferencia de 1000 francos suizos en la cuenta del lector, o sino le daré liquidez en francos suizos. Y el lector no podría sentirse estafado porque a nadie le disgusta tener un billete de 1000 francos suizos en el bolsillo.

Pero con las transferencias entre bancos centrales de la zona euro no ocurre lo mismo. Imaginemos ahora que yo soy el Banco de España, y que el lector es el Bundesbank, y que tengo una deuda contraída en euros. Si el lector me presenta un documento que dice que él es acreedor de 100.000 euros, puedo “pagarle” entregándole exactamente el mismo documento, a saber un saldo Target. Tenemos un caso de “pago circular”, y ello es motivo de descontento para el Bundesbank, porque ha entregado parte de su sólido dinero alemán a cambio de un “activo” con el que no puede hacer nada.

Según los últimos datos, en la actualidad el Bundesbank ha heredado la friolera de 814.000 millones de euros en créditos, más que dudosos, sobre otros bancos centrales (para hacernos una idea de la magnitud de la cifra, hay que saber que el balance total del Bundesbank al principio del euro era de 250.000 millones de euros). ¿Por qué dudosos? Porque son créditos que se pagan “circularmente”. De nada le sirve a la Bundesbank poseer un montón de reconocimientos de deudas que no puede convertir de inmediato en activos. Y jurídicamente hablando, la única manera de que un país acreedor pueda exigir de inmediato el desembolso de una deuda es que el país deudor salga de la zona euro –y aún así, el país deudor tendría que estar en condiciones de pagar– lo cual no haría más que acelerar el proceso de desintegración de la UE.

Es por ello que en la opinión pública alemana existe la sensación real de que el Bundesbank está financiando contra su voluntad a los países de la periferia de Europa, gratuitamente y sin ninguna garantía. Lo cual, evidentemente, no es excusa para que se liquide a precio de saldo el patrimonio de Grecia, aunque eso también es otra historia.

Otras razones por las que el euro explotará

No las hemos abordado en primer lugar, porque no es inmediatamente evidente que vayan a causar la explosión del euro, pero existen otras razones por las cuales el euro es una moneda inviable. Son las siguientes:

a) El euro es una moneda demasiado cara para una mayoría de países europeos, y les roba su derecho soberano a disponer de una política monetaria propia, es decir devaluar/reevaluar su moneda para adaptarla a la competitividad de su industria y de su agricultura. Y esto ocurre porque el tipo de cambio del euro es fijado desde Frankfurt por el BCE, y es el mismo para todos los países de la zona euro. Los tratados europeos determinan que la única función del BCE es mantener la estabilidad de los precios, es decir luchar contra la inflación. Pero ya está. No dice nada acerca de promover el empleo o el crecimiento (cosa que además habría sido imposible habiendo países con intereses tan dispares).

Para ilustrar lo que quiero decir, vamos a coger las gráficas siguientes:

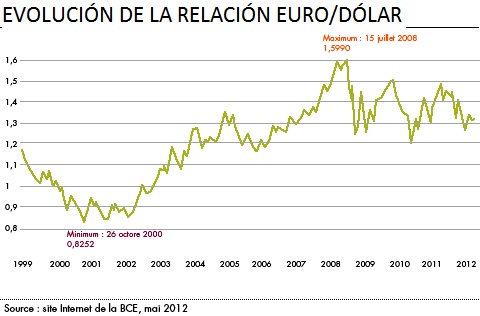

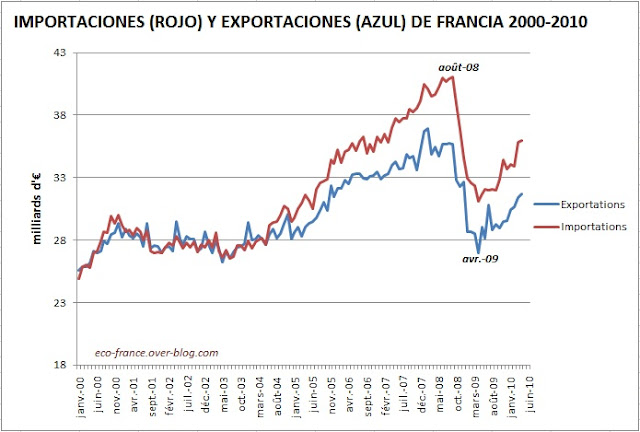

Esta gráfica representa las importaciones (en rojo) y las exportaciones (en azul) de Francia entre los años 2000 y 2010. Podemos observar que el periodo durante el cual las exportaciones y las importaciones francesas han sido más o menos idénticas (un situación sana y deseable) ha sido el periodo durante el cual 1 euro era más o menos igual a 1 dólar.

Lo que vemos después es que cuanto más sube el euro con respecto al dólar, más suben las importaciones, cosa que es lógica porque los productos extranjeros son más baratos. En cambio, los productos fabricados por Francia se vuelven más caros, y como los Estados Unidos no disponen de un único vendedor, vemos que a partir del año 2004 se va creando un déficit comercial que adquirió proporciones gigantescas en 2008.

Esto es lo que pasa en un país como Francia, quinta potencia económica mundial, pero que no posee el mismo tejido industrial que otro país como Alemania, que se caracteriza por fabricar mercancías muy solicitadas de alto valor añadido. Imaginémonos entonces las consecuencias que implica el euro para un país como España.

Veamos lo que dice el mismo tipo de gráfica sobre las importaciones y las exportaciones en España entre el año 1990 y el 2000:

Podemos observar que entre 1990 y 1992 España tenía un superávit en su balanza comercial, y que a partir de 1999 –año de introducción del euro– España empezó a tener un déficit que llegó a adquirir proporciones gigantescas en 2007. A continuación vemos que a partir de la crisis financiera de 2007, hay una caída en picado tanto de las exportaciones como de las importaciones, y un repunte a partir del año 2009. E incluso vemos que a partir del año 2012 volvimos a tener un excedente en la balanza comercial. ¿Cómo es eso posible? Pues muy fácil: como no nos es posible llevar a la práctica una devaluación externa para ajustar el valor de la moneda a nuestra competitividad, entonces se hace lo que se llama una “devaluación interna”, a saber, el abaratamiento de los costes laborales, la disminución de los salarios directos y diferidos, que tanto PP como PSOE se han encargado de hacer realidad por encargo de Bruselas.

Está claro que el euro es catastrófico para la economía española. En mi opinión, decirse de izquierdas y no plantearse la salida del euro como algo obvio es para mí haber perdido completamente el juicio. De hecho, el euro no es solamente catastrófico para la economía francesa o española. Veamos las siguientes gráficas:

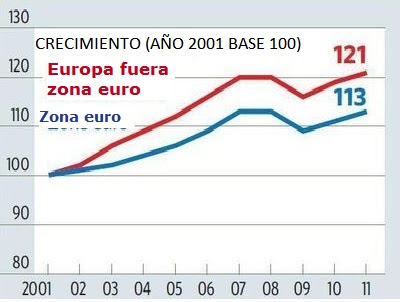

Esta gráfica refleja el crecimiento económico, con una base 100 fijada en el año 2001, de los países de la UE que no están en la zona euro (en rojo) y de los países de la UE que están en la zona euro (en azul) entre 2001 y 2011. El argumento según el cual países como Polonia, Rumanía o Bulgaria habrían tenido un crecimiento mayor porque se han beneficiado de fondos europeos no me parece convincente porque, entre los que países que no están en la zona euro, están Reino Unido, Suecia y Dinamarca, que son contribuidores netos.

Esta gráfica refleja la evolución del paro en los países de la UE que están fuera de la zona euro (en rojo) y los que están dentro de la zona euro (en azul) entre 1999 y 2013. Sobran comentarios.

Esta es la diferencia entre tener una política monetaria soberana y no tenerla (aunque ojo, hay que tener presente que los países de la UE que están fuera de la zona euro tienen totalmente prohibido monetizar parte de su deuda –otro derecho soberano inalienable– por culpa de los tratados europeos).

En el momento actual, hay siete países de la UE que están jurídicamente obligados a unirse a la zona euro (incluida Suecia, como expliqué en un artículo[9]): Suecia, Polonia, República Checa, Hungría, Croacia, Rumanía y Bulgaria. Creo que en un futuro a corto plazo es mucho más improbable la entrada de un país en la zona euro que lo contrario, bien porque estos países aún no reúnen los requisitos, bien porque sencillamente los gobiernos se dan cuenta de los efectos catastróficos del euro. Bulgaria ya anunció en su día que renunciaba a entrar en la zona euro. En 2012, su ministro de finanzas, Simeon Djankov, decía al Wall Street Journal que “actualmente no veo ningún beneficio en entrar en la zona euro, sólo veo costes”.[10]

La construcción europea ha llegado así a une impasse irresoluble. Es la prueba de la ineluctable desintegración del sueño quimérico de construcción europea.

b) El euro no puede funcionar porque la zona euro no es un “área monetaria óptima”. Teorizada por el economista canadiense Robert Mundell, un “área monetaria óptima” es una zona donde opera una moneda nacional, y que puede salvar su moneda en caso de sufrir un “choque asimétrico”, es decir un choque importante que sólo sufre esta zona y no sufren las demás (por ejemplo una ola huelguística, una crisis financiera, un tsunami, etc.). La experiencia histórica demuestra que no puede haber “área monetaria óptima” si no hay una afección espontánea entre los pueblos de dicha zona. Cosa que no es el caso de la UE.[11]

Según Mundell, cuando se produce un “choque asimétrico” en un “área monetaria óptima”, hay tres maneras de salvar una moneda:

1) La posibilidad de que se produzcan fenómenos migratorios masivos de zonas donde hay mucho desempleo hacia otras zonas. Esto no es muy difícil en los Estados Unidos, si, por ejemplo, hay una crisis del automóvil en Detroit y los trabajadores se mudan a California o Texas para buscar empleo. No les costaría mucho, puesto que hablarían la misma lengua y seguirían sintiendo que forman parte del mismo país.

Esto, en cambio, es más difícil en el seno de la UE, porque –aunque es cierto que ha habido emigración de españoles hacia países del norte de Europa, que se puede cifrar en decenas de miles– nos imaginamos mal cómo 3.460.000 de parados españoles podrían irse a buscar trabajo en Alemania, Suecia, Finlandia, etc. Para ello haría falta que estén dispuesto a hacerlo, después haría falta que hubiese trabajo, y después haría falta que los alemanes, suecos, finlandeses, etc. estén dispuestos a acogerlos.

2) La segunda posibilidad es que haya transferencias masivas de dinero de un lugar rico hacia otro lugar más pobre. No nos cuesta creer que no generaría oposición que en Alemania, por ejemplo, el länder de Baviera financie a otro länder más pobre como Mecklenburg-Vorpommen, porque forman parte de la misma nación. En cambio, es mucho más difícil de imaginar que Alemania, Finlandia o Países Bajos estén dispuestos a financiar de buen grado a otros países endeudados. Esto, en lugar de fomentar la cohesión entre países de la UE, genera enemistades, en el caso de los acreedores porque ven a los países deudores como despilfarradores y ladrones, y en el caso de los deudores porque los países acreedores exigen medidas de austeridad.

Parece que estoy disculpando el comportamiento del gobierno de Angela Merkel. No es exactamente así, pero sí es verdad que atacar a Alemania me parece demasiado fácil. Por ejemplo, en el caso de la tragedia que vive el pueblo griego, yo culparía por ejemplo a Goldman Sachs por falsificar las cuentas del Estado griego. O culparía a los gobiernos que hicieron posible la entrada de Grecia en la UE, cosa que era una locura a todas luces. Y por supuesto, culparía a la izquierda alter-europeísta que ha estado desde el año 1992 mareando la perdiz con “otra Europa”. Ellos son igual de responsables.

3) La tercera posibilidad es que todo el mundo dentro del área tenga las mismas condiciones de trabajo y cobertura social. Pero está totalmente descartado que los alemanes, holandeses y finlandeses vayan a querer vivir como españoles, italianos o griegos. Al contrario, cuando alguien presta dinero a otra persona, es el prestador el que fija las reglas del contrato, no al revés. Por ello exigen medidas de austeridad para asegurarse de que se les pueda devolver los préstamos. Cosa que españoles, italianos y griegos tampoco aceptarán bajo el pretexto de salvar el euro.

La teoría de Mundell explica por qué no pueden funcionar las monedas plurinacionales, que han desaparecido siempre a lo largo de la historia.[12] La UE no es una “zona monetaria óptima” por el simple motivo de que no existe ningún “pueblo europeo”. La noción de “pueblo europeo” es una quimera que se debe a una visión de choque de civilizaciones, según la cual tendría que haber un bloque geopolítico que represente a la Europa “blanca y cristiana”. En un mundo que –parece– se dirige hacia un orden multipolar, hace falta romper con esta visión anticuada.

¿Todo empezará por Italia?

A finales de 2016, el premio Nobel de economía Joseph Stiglitz avisaba en la revista Fortune que 2017 podría ser el año del derrumbamiento del euro[13]. En septiembre de 2016, Stiglitz ya había dicho que “en su forma actual, el euro está condenado”[14]. No sabemos si sus predicciones serán exactas en 2017, pero hay que reconocer que existen signos inquietantes.

Después de lo que he explicado en este artículo, ahora hay que pensar en lo siguiente: ¿qué pasaría si un país muy deudor abandonase la zona euro?

El pasado 18 de enero, el presidente del BCE Mario Draghi enviaba una carta a dos europarlamentarios italianos, en la que admitía por primera vez la posibilidad de que un país (a saber Italia) abandonase la zona euro, y en la que decía claramente que “si un país viniese a abandonar el eurosistema, la posición acreedora o deudora de su banco central con respecto al BCE deberá ser regularizada en su integralidad”.[15]

Hay que precisar que cuando Mario Draghi habla de deudas, no solamente se refiere a los saldos Target. También se refiere a los billetes de euro, porque los billetes representan una deuda solidaria de todos los bancos centrales y del BCE hacia sus portadores. Y lo que ocurre es que si un banco central abandona la zona euro, deja de ser co-deudor de los billetes de euro, y por consiguiente cada billete que ha puesto en circulación deja de ser una deuda hacia el portador, pasando a ser una deuda hacia los bancos centrales que siguen en la zona euro.

Esta carta de Draghi guarda una importancia histórica, porque supone por primera vez el reconocimiento de algo que es un secreto a voces dentro de los pasillos del BCE, que es que existe una “prima de salida” si un país abandona la zona euro (antes no se podía hablar de ello, porque hacerlo supondría reconocer que es posible salir del euro). Según cálculos de Vincent Brousseau, esta “prima de salida”, en el caso de Italia, se compone de alrededor de 150.000 millones de euros en lo que respecta a los billetes de euro, y alrededor de 350.000 millones de euros en lo que respecta a los saldos Target, es decir la friolera de 500.000 millones de euros en total.

No obstante, Mario Draghi se abstuvo de decir en su carta que si un país sale de la zona euro, y por lo tanto se le retira a su banco central el poder de emitir euros, es rigurosamente imposible que pague 500.000 millones de euros. Y de todas formas, aunque pudiese emitir euros, no habría forma alguna de encontrar esta suma de dinero para pagarla de inmediato (Mario Draghi lo dejó claro recordando que se trata de una deuda inmediatamente exigible).

¿Y qué es lo que pasaría? Pues que el BCE reconocería tarde o temprano que tiene una pérdida de 500.000 millones de euros, e inmediatamente iría a ver a a sus co-accionistas (es decir, los bancos centrales de los países restantes) para exigirles que la deuda se reparta entre todos. Si por ejemplo Francia se mantiene en el euro, se exigiría al Banco de Francia que pague en líquido alrededor de 100.000 millones de euros. Cosa que tampoco puede hacer porque no puede encontrar esta suma de dinero. Se trata de una situación irresoluble. Es por este mismo motivo, y no otro, que Joseph Stiglitz dijo que “los países que antes salgan del euro, serán los que saldrán mejor parados”.[16] En efecto, los países que hayan salido del euro podrán “limpiarse las manos”, y nada podrá obligarles a estar en la mesa de negociaciones.

Esto ha sido confirmado en diciembre del año pasado por el periódico alemán Wirtschafts Woche, que escribía lo siguiente:

“La cuestión de determinar quién debería soportar las pérdidas potenciales que resultarían de una salida de Italia del euro no ha sido resuelta. ‘Sencillamente, no sabemos qué pasaría en un caso como éste, el de la repudiación definitiva de la unión monetaria. La historia de las crisis de deuda nos enseña que el reparto definitivo de las pérdidas sería regularizado mediantes negociaciones entre gobiernos’, añade Philipp König [economista del Instituto Alemán de Previsiones Económicas].”[17]

Aunque ya se estén considerando muchas teorías, no sabemos con exactitud qué medidas se van a tomar –principalmente el Bundesbank– para limitar los efectos de la catástrofe, pero lo que está claro es que el euro es un cadáver en vida.

Notas

[1] https://www.youtube.com/watch?v=1QdA_W5jMN4 (minuto 33.59)

[2] De hecho, en el Tratado de Maastricht se habla del “sistema europeo de bancos centrales”.

[3] https://www.youtube.com/watch?v=x5FCiHqwF6U (minuto 36.56)

[4] Axel Weber quitte la Bundesbank, La Tribune, 11 de febrero de 2012.

[5] Vincent Brousseau, BCE: La guerre de tranchées, 19 de octubre de 2014, https://www.upr.fr/actualite/europe/bundesbank-bce-la-guerre-des-tranchees-analyse-par-vincent-brousseau

[6] La démission surprise du chef économiste de la BCE fait plonger les marchés, La tribune, 9 de septiembre de 2011.

[7] Business Insider, Tim Geithner: Germany’s finance minister had a ‘frightening’ plan to deal with Greece, 14 de mayo de 2014 http://www.businessinsider.com/tim-geithner-germanys-finance-minister-had-a-frightening-plan-to-deal-with-greece-2014-5

[8] Gráfica extraída de Vincent Brousseau, Pourquoi l’euro est condamné, 16 de febrero de 2016.

https://www.upr.fr/actualite/pourquoi-leuro-est-condamne

[9] Apuntes sobre la construcción europea. Lo que los europeístas no quieran que sepan. http://mismanosmicapital.blogspot.com.es/2016/12/apuntes-sobre-la-construccion-europea.html

[10] La Bulgarie renonce à l’euro, Le Monde, 14 de septiembre de 2012.

[11] Curiosamente, me doy cuenta mirando en Wikipedia de que la teoría de Mundell fueron precisamente tomadas como armazón básico sobre el que se contruyo la zona euro. Cuando deberían haber servido para alertar sobre la imposibilidad de la misma.

[12] No me quiero pronunciar sobre si el rublo soviético ya no existe a escala de la URSS porque era una moneda plurinacional, porque sería meterse en camisa de once varas. Aunque es evidente que esto no es la causa de la desintegración de la URSS, donde había cierto sentimiento de pertenencia a una misma patria socialista. Mucho más que en la UE, desde luego. [13] Josepth Stiglitz, Why 2017 could see the collapse of the Euro, revista Fortune, 30 de diciembre de 2016 http://fortune.com/2016/12/30/euro-outlook-2017/

[14] Joseph Stiglitz : “L’euro, au moins dans sa forme actuelle, est condamné”, 14 de septiembre de 2016

https://insolentiae.com/joseph-stiglitz-leuro-au-moins-dans-sa-forme-actuelle-est-condamne/

[15] http://www.ecb.europa.eu/pub/pdf/other/170120letter_valli_zanni_1.en.pdf

[16] http://www.politique-actu.com/osons/euro-premiers-quitteront-euro-sortiront-mieux-stiglitz/1631423/

[17] Nach dem “No” flieht das Kapital aus Italien, Wirtschafts Woche, 7 de diciembre de 2016.

La Dialéctika Expresión vallekana con clase

La Dialéctika Expresión vallekana con clase

Un comentario

Pingback: La Unión Europea: una estratagema china al servicio de los Estados Unidos (II) - Ojos para la paz